information center

發布時間:2022-08-23 閱讀次數:846

華東醫藥近日發布了今年上半年的成績單,營業收入182億元,凈利潤超過13億元。近幾年國內藥企巨頭均在加速轉型,華東醫藥從仿制走向創新、從國內走到國際,綜合化轉型的成果備受市場矚目。2022年上半年,公司的醫藥工業板塊研發支出超過5億元,同比增長34%,目前公司醫藥在研項目合計86個,其中創新藥及生物藥項目達43款;3大重磅產品有望在年底前獲批,入局搶食兩大千億市場。

創新驅動已成為國內藥企發展的新方向,華東醫藥以“自主研發+合作委托開發+產品授權引進(License-in)”相結合的模式開展新藥研發,聚焦內分泌、腫瘤及自身免疫三大核心治療領域。米內網數據顯示,2021年三大終端6大市場(統計范圍詳見本文末)消化系統及代謝藥、抗腫瘤和免疫調節劑兩個大類的銷售規模均已超2000億元。

扎根糖尿病用藥市場!創新藥聚焦熱門靶點,兩大新品即將獲批

糖尿病用藥市場是華東醫藥深耕近20年的領域,積累了良好的品牌效應和市場基礎,2021年在中國城市公立醫院、縣級公立醫院、城市社區中心及鄉鎮衛生院(簡稱中國公立醫療機構)終端糖尿病用藥企業TOP20中,中美華東排名第九。公司的復方降糖藥吡格列酮二甲雙胍片近幾年呈高速增長態勢,2019-2021年增速分別為153%、60%、65%,2021年在中國公立醫療機構終端的銷售額已超過7億元,成為公司在糖尿病用藥市場最暢銷的產品。

圖1:中美華東報產并在審的糖尿病用藥仿制藥

來源:米內網新版數據庫

卡格列凈片是一款SGLT2抑制劑,原研藥于2017年進入國內市場,2019年起國產仿制藥陸續上市,目前已形成“1原研+4國產”的企業格局,競爭態勢相對緩和,該產品現為全國醫保目錄乙類品種,2021年在中國公立醫療機構終端銷售額超過2億元。中美華東于2021年1月提交仿制上市申請,公司預計可在今年年底前獲批,有望成為公司首款SGLT2抑制劑,進一步強化公司在糖尿病用藥領域的競爭實力。

華東醫藥近幾年針對糖尿病臨床主流治療靶點,形成了創新藥和差異化仿制藥產品管線的全面布局,其中GLP-1類創新藥及生物類似藥的在研品種眾多,除了在國內開展臨床,部分新品在海外的研發進度也非常順利。

GLP-1類產品相對安全,是在肥胖或超重領域相對成熟穩定和安全的靶點,近幾年在中國公立醫療機構終端糖尿病用藥市場,GLP-1受體激動劑的市場規模正在快速擴大,最近三年以59%、42%、68%的增速快速成長,市場潛力巨大。

表1:華東醫藥內分泌領域主要創新藥及生物類似藥研發進展

來源:公司半年報

華東醫藥在研的GLP-1類創新藥也有涉及雙靶點、多靶點等全球最熱的研發方向,其中HDM1003(SCO-094)、DR10624目前分別在英國、新西蘭進行I期臨床。此外,TTP273是一款全球創新口服小分子GLP-1R激動劑,目前正在II期臨床階段,公司在2019年以3900萬美元授予韓國Daewon公司該產品在韓國的獨家開發、生產及商業化權益,這是華東醫藥首個License-out的產品。

生物類藥方面,備受市場關注的國內首款利拉魯肽注射液上市在即,中美華東在2021年9月首家提交3.3類上市申請(糖尿病適應癥),公司預計今年年底前獲批;此外,公司在今年7月還首家提交了該產品肥胖或超重適應癥上市申請,公司有望成為國內首家拿下利拉魯肽生物類似藥兩個適應癥的企業。

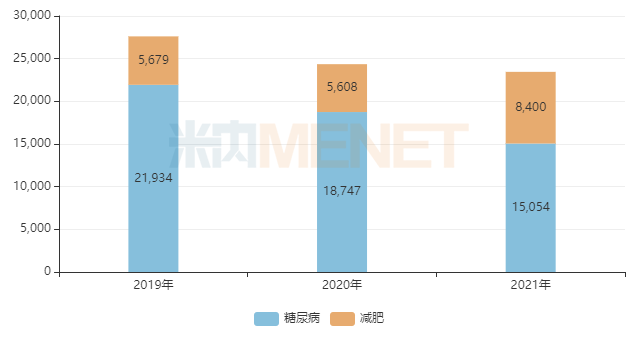

圖2:諾和諾德的利拉魯肽兩個適應癥全球銷售情況(單位:百萬丹麥克朗)

來源:米內網跨國上市公司銷售數據庫

目前,諾和諾德的利拉魯肽減肥適應癥的銷售規模已超過84億丹麥克朗(即時匯率換算,約11億美元),2021年增速接近50%,減肥適應癥的銷售額占比上升至35%以上,市場潛力不容小覷。

數據顯示,截至2019年我國18歲以上超重及肥胖人口規模達到1.92億人,預計在2025年減肥藥市場有望超過120億元。CDE于2021年發布的《體重控制藥物臨床試驗技術指導原則》提到我國目前僅有奧利司他膠囊一種藥物獲批用于肥胖或體重超重患者的治療,合規、安全及有效的體重控制藥物存在巨大未被滿足的臨床需求。

華東醫藥在半年報中提到,公司的奧利司他膠囊在市場上已擁有一定地位,若利拉魯肽注射液減肥適應癥獲批,有望實現臨床和院外市場的協同互補,截至目前,公司在利拉魯肽注射液項目(含肥胖或超重適應癥、糖尿病適應癥)的研發投入超過2.8億元。

免疫抑制劑龍頭藥企!拳頭品種開發新劑型,重磅生物類似藥即將報產

在中國公立醫療機構終端免疫抑制劑市場,中美華東從2017年起穩坐冠軍寶座,公司的他克莫司、嗎替麥考酚酯、環孢素2021年合計銷售額超過40億元。

他克莫司是一種強力的新型免疫抑制劑,2021年在中國公立醫療機構終端銷售額超過50億元。華東醫藥目前是他克莫司膠囊的國內領軍企業,2021年市場份額超過41%。公司于今年4月提交了他克莫司軟膏的仿制上市申請,公司表示預計今年還將提交他克莫司顆粒的仿制上市申請,進一步豐富公司他克莫司系列產品線。目前他克莫司軟膏的競爭格局為“1原研+9國產”,而他克莫司顆粒暫未有國產仿制藥獲批或報產。

表2:華東醫藥自身免疫領域主要創新藥及生物類似藥研發進展

來源:公司半年報

Arcalyst?(Rilonacept,利納西普)目前已在美國獲批上市,獲批的適應癥為冷卟啉相關的周期性發熱綜合征(CAPS)、IL-1受體拮抗劑缺乏癥(DIRA)、復發性心包炎(RP)。國內的CAPS、DIRA屬于較為罕見的適應癥,患者人數較少,但RP適應癥在中國的患者人數相較更多。早前,Rilonacept被列入《臨床急需境外新藥名單(第一批)》,用于治療冷吡啉相關的周期性綜合征,華東醫藥表示將全力推進這款產品在中國的注冊上市。

HDM3001(QX001S)是烏司奴單抗生物類似藥,用于治療成年中重度斑塊狀銀屑病,其Ⅲ期臨床試驗已于今年2月提前完成全部受試者入組,華東醫藥計劃在2023年報產,有望于2024年獲批。烏司奴單抗于2021年談判成功,進入國家醫保目錄,銷售額有望迎來新一波漲潮。

猛攻抗腫瘤藥市場!打造ADC全球研發生態圈,首個口服抗癌藥來了

近幾年,ADC藥物的全球研發異常火熱,預計2026年全球ADC藥物市場規模將超過160億美元。ADC藥物通過連接子將抗體和毒素偶聯,集抗體的特異性和毒性小分子的高抗腫瘤活性于一體,有望實現對腫瘤細胞的精準高效殺傷,被譽為腫瘤治療“生物導彈”。

華東醫藥正不斷圍繞ADC領域進行布局,通過投資、控股、孵化多家國內擁有領先技術的生物科技公司,儲備了較強的ADC研發技術積累。公司表示,未來將形成華東醫藥獨有的ADC全球研發生態圈,持續開發差異化的ADC創新藥物,計劃在三年內立項開發不少于10款ADC創新產品并積極推動臨床注冊研究。

表3:華東醫藥在腫瘤領域主要創新藥及生物類似藥研發進展

來源:公司半年報

HDM2002(IMGN853)是全球首個針對葉酸受體α(FRα)陽性卵巢癌的ADC在研藥物,目前該產品已在美國遞交了生物制品許可申請(BLA)并獲得了優先審評資格。據悉,IMGN853還在開發多個聯合療法,包括與貝伐珠單抗、卡鉑等,可以進一步提高卵巢癌的響應率。

1.1類新藥邁華替尼片屬于第二代不可逆EGFR抑制劑,局部晚期或轉移性非鱗非小細胞肺癌適應癥的III期臨床正在進行中,華東醫藥預計在2023年二季度開展上市申報工作。國內已上市的二代EGFR抑制劑以阿法替尼為代表,2021年在中國公立醫療機構終端銷售額已超過5億元,有市場預測邁華替尼片上市后有望成為超10億元級別產品。

圖3:中美華東報產并在審的抗腫瘤藥仿制藥

來源:米內網新版數據庫

甲苯磺酸索拉非尼片是拜耳的重磅抗腫瘤藥,在國內上市多年,2020年起才有國產仿制藥獲批上市,現為2021版國家醫保目錄乙類品種,競爭格局是“1原研+4國產”,競爭態勢未算激烈,該產品2019年在中國公立醫療機構終端銷售額達到峰值13億元。中美華東在2021年提交了甲苯磺酸索拉非尼片的仿制上市申請,公司預計今年年底前獲批。目前公司已獲批的抗腫瘤藥僅有注射用地西他濱和注射用奧沙利鉑,若甲苯磺酸索拉非尼片順利獲批,有望成為公司首個口服抗腫瘤藥。

醫藥BD合作大展拳腳,2023及2024年將迎豐收期

華東醫藥成功向創新藥企轉型,不可不提公司的醫藥BD(商務拓展),前文提到的部分重磅創新藥均為公司通過醫藥BD拿下的成果。

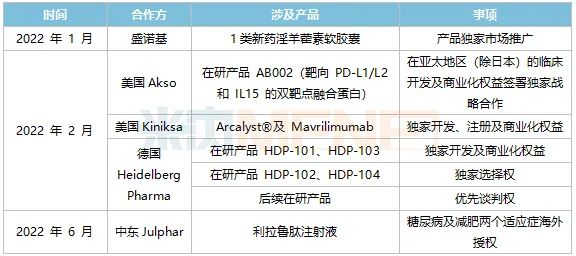

表4:華東醫藥2022年上半年部分醫藥BD合作開展情況

來源:公司半年報

今年1月,公司拿下了淫羊藿素軟膠囊于中國大陸27個省份的獨家市場推廣權,該產品是抗腫瘤中成藥1類新藥,此次合作有助公司繼續擴大抗腫瘤領域的布局。

2月,華東醫藥先后三次出手,引入美國Akso的抗腫瘤創新藥AB002、美國Kiniksa公司的2款自身免疫領域新藥Arcalyst和Mavrilimumab,再認購德國藥企Heidelberg Pharma公司35%股權,加碼ADC領域,該項收購所需的批準或核準已于近日完成。重金之下,公司的創新藥矩陣不斷豐盈。

6月,中美華東與Julphar達成戰略合作,實現了利拉魯肽注射液糖尿病及減肥兩個適應癥的首次“出海”,這是繼TTP273后公司第二個海外授權產品,標志著公司糖尿病領域實力及研發創新能力再次得到國際認可。

據悉,在今年的中報業績交流會上,公司管理層提到,往年華東醫藥更為關注的盡可能使藥物管線更為豐富,而今年在策略上會有所轉變,將更偏向于接近上市或已上市的產品,有望成為公司2023年、2024年業績新的增長點。

? Copyright 2020-2024 華東醫藥(西安)博華制藥有限公司 陜ICP備11001653號 《互聯網藥品信息服務資格證 (陝)-非經營性-2021-0056》 技術支持:至成科技